Les prix immobiliers peuvent-ils baisser de 20 % ?

La baisse des prix immobiliers est sur toutes les lèvres ! Les acheteurs l'espèrent, les vendeurs la redoutent (et les vendeurs acheteurs sont en pleine crise de schizophrénie). Mais jusqu'où la baisse des prix peut-elle réellement aller ?

Avant toute chose, il est nécessaire de préciser qu'à une époque ou une crise sanitaire et une guerre peuvent se déclencher quasiment d'un mois sur l'autre sans qu'on ne l'ait sérieusement vu venir, il serait présomptueux de prétendre prédire l'avenir avec certitude.

Lobjectif de cet article est donc de vous donner les éléments qui peuvent impacter les prix immobiliers dans le contexte actuel. Nous finirons par vous donner notre opinion, mais vous aurez toutes les clés pour vous faire la vôtre !

Ce qui fait baisser les prix immobiliers aujourdhui

En premier lieu, ce sont les conditions de crédit qui ont donné un coup de frein au marché immobilier. Mais nous sommes également désormais dans une phase « psychologique », où les acheteurs attendent une baisse des prix.

La hausse des taux dintérêt

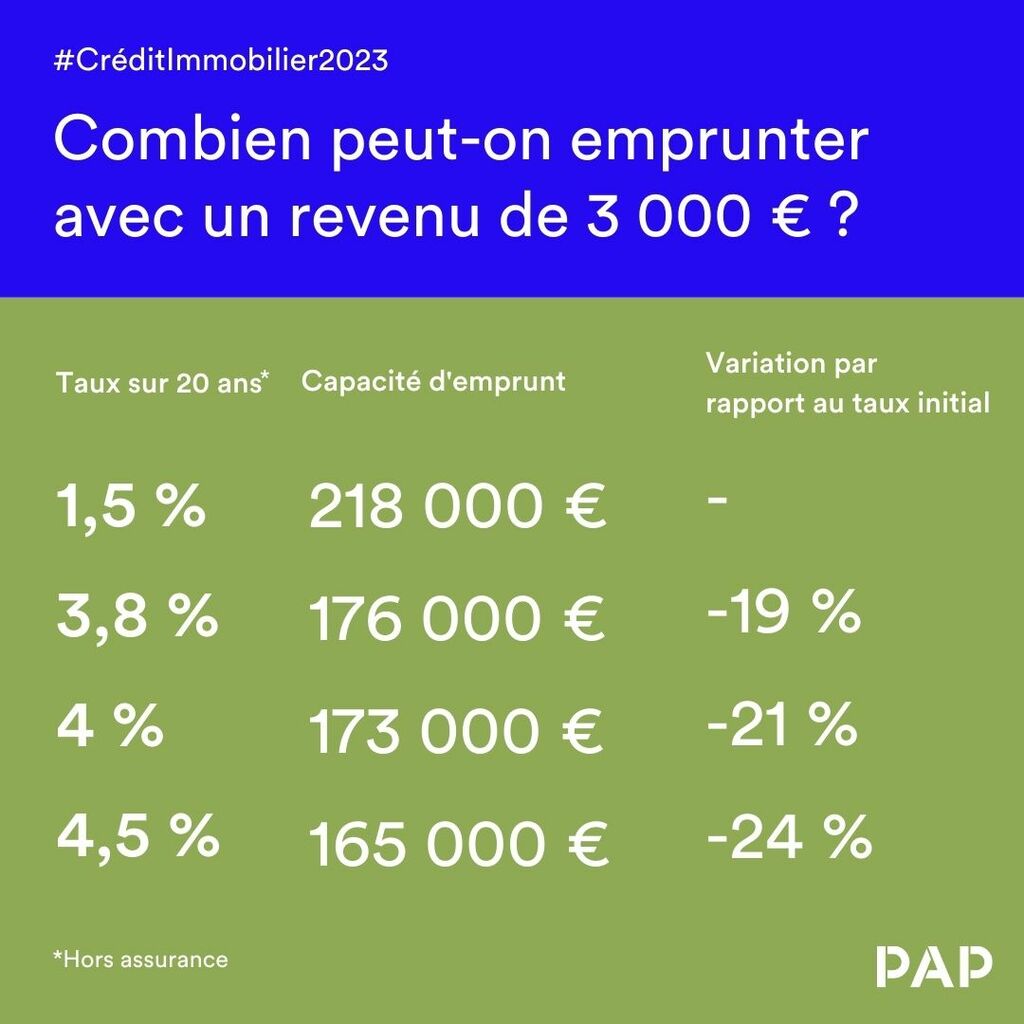

Plusieurs facteurs contribuent à la baisse des prix immobiliers actuellement. Parmi eux, les difficultés d'accès au crédit jouent un rôle essentiel. Les taux d'intérêt ont augmenté de manière significative, passant de 1,5 % à 3,8 %. Cette hausse des taux entraîne une baisse de la capacité d'emprunt des acheteurs, ce qui limite leur pouvoir d'achat immobilier.

💡 Prenons un exemple concret pour illustrer l'impact de la hausse des taux sur la capacité d'emprunt. Supposons qu'un acheteur dispose d'un revenu mensuel de 3 000 € et souhaite contracter un prêt immobilier sur 20 ans. Avec un taux d'intérêt de 1,5 %, il pourrait emprunter environ 218 000 €. Cependant, avec un taux d'intérêt de 3,8 %, sa capacité d'emprunt serait réduite à environ 176 000 €. Lacheteur peut donc emprunter 42 000 € de moins, soit une diminution d'environ 19 %. Cette baisse de la capacité d'emprunt limite les options d'achat et exerce une pression à la baisse sur les prix.

La hausse des taux de crédit nest pas terminée. La Banque Centrale Européenne, qui fixe le cap pour les prochains mois, a encore daugmenté son taux directeur le 15 juin 2023. Elle a de plus indiqué que ce nétait pas la dernière fois. Les taux atteindront ainsi 4 % en septembre, et monteront certainement jusquà 4.5 % ou 5 % en 2024. Chaque hausse dun demi-point diminue denviron 4 % la capacité demprunt.

| Taux d'intérêt sur 20 ans | Capacité d'emprunt | Variation par rapport au taux initial |

| 1,5 % | 218 000 € | - |

| 3,8 % | 181 000 € | -19 % |

| 4 % | 173 000 € | -21 % |

| 4,5 % | 165 000 € | -24 % |

La capacité demprunt est donc bel et bien en train de fondre

🙋♀️ Mais il faut nuancer la situation : seule une minorité dacheteurs est impactée de plein fouet par la hausse des taux de crédit : ce sont les primo-accédants, qui empruntent aujourdhui lessentiel du montant de leur achat. La majorité des acheteurs sont des propriétaires qui ont déjà un capital immobilier et qui ne doivent donc emprunter quune faible part de leur nouvel achat.

Des populations exclues du crédit

De plus, les conditions pour obtenir un prêt immobilier sont devenues plus strictes. Les banques exigent désormais un apport personnel d'au moins 20 % du prix du bien, ce qui rend l'accès à la propriété plus difficile pour de nombreux primo-accédants.

👉 De plus, les méthodes de calcul du taux d'endettement sont devenues plus défavorables aux investisseurs, ce qui limite également leur participation sur le marché immobilier.

🗓️ Participez à notre atelier en ligne, le jeudi 13 juin 2024 à 18h

Inscrivez-vous gratuitement à notre atelier Vendre son bien immobilier :

Durée : Entre 1h et 1h30 (selon vos questions !)

Animé par : François Durupt, de PAP

Réservé aux particuliers

Découvrez nos conseils et services pour réussir votre vente :

✔️ Préparer la vente : estimation par un expert PAP, photos pro, visite virtuelle

✔️ Trouver un acheteur : créer une annonce vendeuse, filtrage des contacts par PAP, panneau A vendre

✔️ Conclure la vente : choisir une offre et préparer la signature

Merci de confirmer votre inscription en cliquant sur l'e-mail que nous venons de vous envoyer !

Cliquez sur l'email que nous venons de vous envoyer pour confirmer votre inscription !

Lattentisme des acheteurs

Outre ces difficultés liées au crédit, l'attentisme des acheteurs contribue également à la baisse des prix. Les potentiels acheteurs sont de plus en plus nombreux à adopter une attitude d'attente, anticipant une baisse future des prix.

❓ Pourquoi acheter aujourd'hui si l'on peut obtenir une réduction de 10 000 €, 20 000 €, voire 30 000 € dans quelques mois ? Cette attitude a un effet de frein sur la demande.

💡 Prenons l'exemple d'une commune où le prix moyen au mètre carré est de 5 000 €. Si les prix baissent de 5 %, cela représente une réduction de 250 € par mètre carré. Pour un appartement de 80 m², cela équivaut à une économie de 20 000 € sur le prix d'achat. Cette perspective d'économie incite certains acheteurs à reporter leur décision d'achat.

Toutefois, la situation pourrait évoluer, car il est désormais certain que les taux d'intérêt vont continuer de monter, et qu'emprunter dans quelques mois sera plus coûteux qu'aujourd'hui. Les acheteurs qui ont besoin d'un crédit ont donc tout intérêt à acheter aujourd'hui avec des taux à 3,8 %, plutôt qu'en 2024 avec des taux à 5 %.

Découvrez les prix de l'immobilier dans votre ville

📈 Ce qui peut faire remonter les prix

Vous lavez sans doute remarqué : les prix baissent beaucoup moins que la capacité demprunt ! Pourquoi ? Tout dabord, on la vu, tous les acheteurs ne sont pas impactés par la hausse de la capacité demprunt. Tous ceux qui sont déjà propriétaires et qui rachètent un bien en revendant le leur sont peu ou pas impactés, et ils représentent la majorité du marché. Mais il y a aussi dautres facteurs qui font pression à la hausse sur les prix immobiliers.

Le manque doffres

Le manque doffres a largement contribué à faire monter les prix au cours des dernières décennies, et il nest pas prêt de se résorber, car la construction est actuellement au plus bas. La situation dans limmobilier neuf est en effet plus alarmante que dans lancien. Les difficultés de financement impactent la construction évidemment (dautant que classiquement, limmobilier neuf a une part importante dinvestisseurs), mais pas seulement. Le neuf fait aussi face à une hausse du coût des matériaux, et à une raréfaction des terrains.

A lire aussi : Vendre maintenant ou attendre ?

La hausse des salaires

L'inflation conduit à des ajustements des salaires pour compenser la hausse des prix. Ainsi, le SMIC net est ainsi passé de 1 269 € en janvier 2022 à 1 383 € au 1er mai 2023, soit une augmentation de 9 % en un an et demi. Il avait auparavant fallu 4 ans pour que le SMIC progresse dans ces proportions.

La situation est bien sûr variable selon les secteurs et les types demplois, mais dans un contexte de difficultés de recrutement, la tendance générale est tout de même à une hausse des salaires. Et une hausse des salaires entraine mécaniquement une hausse de la capacité demprunt.

💡 Prenons lexemple dun couple au SMIC. En janvier 2022, ils pouvaient emprunter 184 000 €. En juin 2023, ils ne peuvent plus emprunter que 162 000 €. La hausse du SMIC ne compense pas totalement la hausse des taux, mais elle latténue, puisque leur capacité demprunt na pas baissé de 19 % mais de 12 %.

Comment les prix immobiliers peuvent-ils évoluer ?

Comment ces différents facteurs vont se conjuguer et se traduire dans lévolution des prix ? Cest ce quil est impossible de prédire avec certitude.

📉 Une baisse modérée

Si on résume : les taux demprunt montent (et vont continuer de monter), mais la perte de capacité demprunt ne concerne pas tout le monde, et elle est en partie compensée par la hausse des salaires. Par ailleurs, le marché manque toujours doffres, ce qui ne va pas sarranger non plus vu le faible volume de construction de maisons ou d'immeubles.

Il est donc probable que les prix continuent de baisser, au moins jusquen 2024, mais que la baisse soit modérée. On peut tabler sur une baisse de 2 à 3 % des prix immobiliers en 2023, et peut-être encore lannée prochaine.

📍 Une situation différente selon les zones

Il faut évidemment mentionner que les zones sont impactées différemment selon leur attractivité et leur cible. Comme on la vu, certaines populations sont beaucoup plus touchées que dautres par les difficultés de financement : il sagit en premier lieu des primo-accédants, et ensuite des investisseurs.

👉 Certaines zones sont donc relativement épargnées, comme les villes touristiques (où les acheteurs disposent déjà généralement dun certain capital immobilier) ou les villes dont le prix reste relativement abordable.

Les métropoles dont les prix sont très élevés, comme Paris, Lyon ou Bordeaux, sont actuellement les plus impactées, mais cela tient aussi au développement du télétravail qui a permis à un ensemble dacheteurs de sinstaller ailleurs. Ce phénomène devrait se tasser, car le télétravail semble avoir atteint son « pic ».

Un marché à double vitesse

Enfin, il faut noter que les prix moyens cachent des disparités importantes selon les types de bien, et que les passoires thermiques en particulier risquent de subir une décote plus importante. En effet, les objectifs de rénovation énergétique sont très élevés : il faudrait rénover environ 1 million de biens par an pour les atteindre ! De toute évidence, les objectifs ne seront pas atteints, mais la pression risque tout de même de croître sur les propriétaires.

Et comme la rénovation énergétique reste complexe à mettre en uvre, de plus en plus de propriétaires pourraient choisir de vendre leur bien, avoir des difficultés à trouver un acheteur, et devoir appliquer une décote équivalente au montant des travaux nécessaires.

🏠 Or, pour une maison, une rénovation globale coûte en moyenne environ 50 000 €. Sur un bien dune valeur de 300 000 €, cela fait une décote de 16 % ! Ce phénomène, toutefois, devrait sétaler sur plusieurs années.

Quel type de bien voulez-vous vendre ?

🗓️ Participez gratuitement aux Jeudis de l'immobilier !

Tous les jeudis à 18h, PAP organise un atelier en ligne.

13 juin 2024 à 18h -

Vendre son bien immobilier

Découvrez nos conseils et services pour réussir votre vente :

- Préparer la vente : estimation par un expert PAP, photos pro, visite virtuelle

- Trouver un acheteur : créer une annonce vendeuse, filtrage des contacts par PAP, panneau A vendre

- Conclure la vente : choisir une offre et préparer la signature

20 juin 2024 à 18h -

Trouver une location

Les étapes pour trouver une location :

- Créer et optimiser son dossier : les pièces à présenter, les aides et les garanties

- Trouver un bien : définir ses critères et faire bonne impression

- Signer le contrat : comment ça marche et à quoi faire attention

4 juillet 2024 à 18h -

L’encadrement des loyers en 2024

Bien fixer son loyer dans une zone soumise à l’encadrement des loyers :

- Qui est concerné : villes, types de bien et types de contrats

- Comment ça marche : calculer son plafond de loyer, remplir le contrat

- Dépasser les plafonds de loyer : sous quelles conditions ? quels risques ?

La rédaction vous conseille

Combien vous a réellement coûté votre bien immobilier ?

Combien vous a réellement coûté votre bien immobilier ?

Les surfaces qui ne comptent pas pour estimer son bien

Les surfaces qui ne comptent pas pour estimer son bien

Les 2 erreurs à éviter lorsque l'on estime son bien

Les 2 erreurs à éviter lorsque l'on estime son bien

Quels atouts font augmenter le prix de vente de votre bien ?

Quels atouts font augmenter le prix de vente de votre bien ?

Surface, nombre de pièces : comment faire son estimation au plus juste ?

Surface, nombre de pièces : comment faire son estimation au plus juste ?

Immobilier : à quoi sert l'avis de valeur ?

Immobilier : à quoi sert l'avis de valeur ?

Comment bien estimer le prix de sa maison ?

Comment bien estimer le prix de sa maison ?

Prix du logement sous-évalué : que risquez-vous ?

Prix du logement sous-évalué : que risquez-vous ?